资本资产定价模型公式 R=Rf+β×RmRfRf为无风险收益率,Rm为市场组合的平均收益率,RmRf市场组合的风险收益率资本资产定价模型假设所有投资者都按马克维茨的资产选择理论进行投资,对期望收益方差和协方差等的估计完全相同,投资人可以自由借贷基于这样的假设,资本资产定价模型研究的重点;大学捐赠基金模型具有永续性与资金体量优势,可以实现全球范围内的多元化配置,而美林时钟模型则将实体经济与资产配置结合起来考虑,通过识别经济周期中的拐点指导大类资产投资决策然而,随着基本面和资产价格的映射关系发生变化,增长和通胀不能完全反映宏观基本面信息,模型效果可能被削弱通过了解这些常见的。

资本资产定价模型CAPM是一种理论框架,用于评估资产的预期回报与市场风险之间的关系此模型的核心假设是,投资者在追求最大化回报的同时,愿意接受与其承担风险水平相匹配的期望回报CAPM以市场组合的预期回报为基准,通过贝塔系数衡量特定资产相对于市场波动的风险程度由此,CAPM提供了一个量化特定资产。

资产投资模型图

1、资本资产定价模型CAPM的基本内容是研究证券市场中资产的预期收益率与风险资产之间的数量关系,即为了补偿某一特定程度的风险,投资者应该获得多少的报酬率,以及均衡价格是如何形成的资本资产定价模型的实践意义是应用于资产估值资金成本预算以及资源配置等方面,是现代金融市场价格理论的支柱CAPM模型。

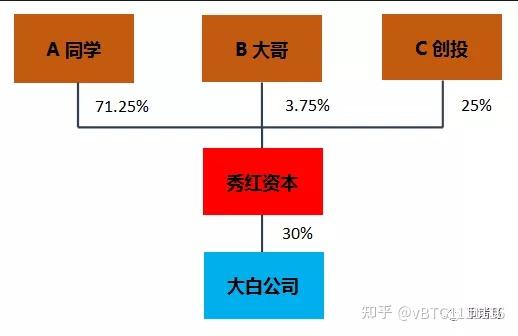

2、1对风险的解释度不同CAPM模型中,证券的风险只是某一证券对于市场组合的β来解释,只告诉投资者的风险大小,并不告诉投资者风险来源,只允许存在一个系统性风险因子,即投资者对市场投资组合的敏感度APT模型中,投资风险由多个因素共同解释2模型的假设条件不同CAPM模型的假设条件比较多。

3、结论是,资本资产定价模型CAPM通过效益边界筛选出在风险和收益之间达到最优平衡的投资组合这个模型的核心概念是CML资本市场线,它代表了风险资产组合与无风险债券的理想组合在收益风险图上,CML是一条直线,其特点是位于效益边界efficient frontier,黑色弧线上并确保斜率最大化,以达到投资。

4、1投资者希望财富越多愈好,效用是财富的函数,财富又是投资收益率的函数,因此可以认为效用为收益率的函数2投资者能事先知道投资收益率的概率分布为正态分布3投资风险用投资收益率的方差或标准差标识4影响投资决策的主要因素为期望收益率和风险两项5投资者都遵守主宰原则Dominance。

5、资本资产定价模型是一种描述资产预期收益率与风险之间关系的理论模型该模型描述了资产的预期收益率是如何受到风险影响的CAPM模型提供了一个框架,用于理解和估算资产的价格,特别是当涉及到无风险资产和有风险资产之间的权衡时CAPM模型基于一些基本假设,如市场是有效的投资者是理性的等,来构建一个。

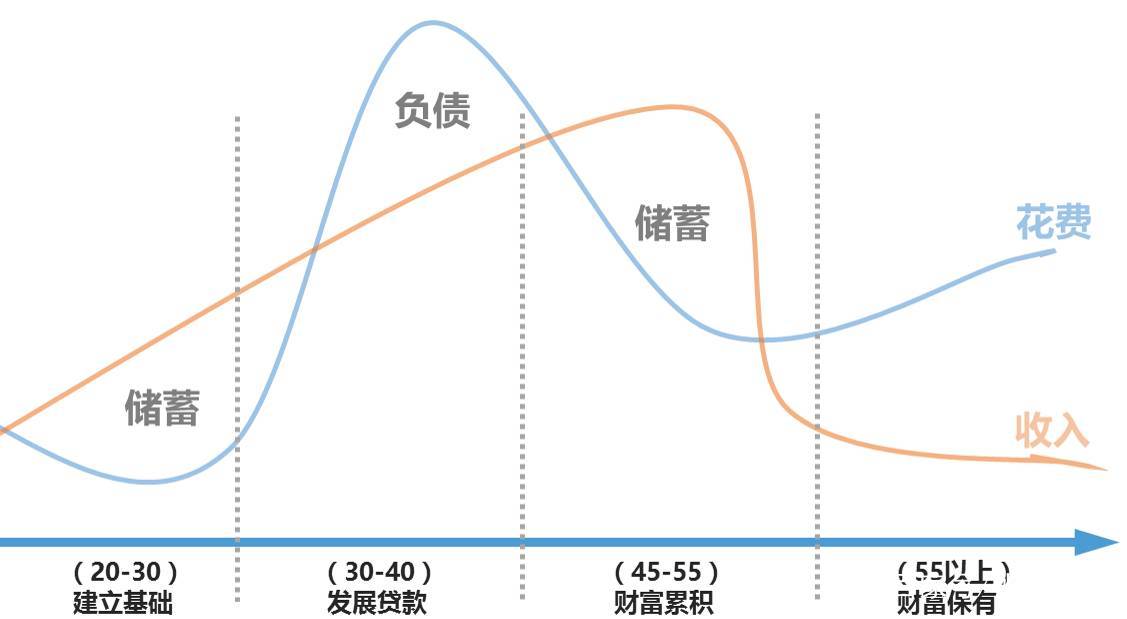

6、三纺锤型 即中风险中收益的资产占主体地位,而高风险与低风险的资产两端占比较低,这种资产结构的安全性很高,很适合成熟市场四梭镖型 这种资产结构几乎没有什么低风险的保障资产与中风险的理性投资资产,几乎将所有的资产全部放在了高风险高收益的投资市场与工具上,属于赌徒型的资产配置云。

7、资产配置模型是一种投资管理方法,主要目标是确保投资者在不同资产类别中合理分配资金,以实现风险和收益的平衡以下是 资产配置模型的详细解释一资产配置模型的核心概念 资产配置模型关注的是投资者如何分散投资于不同类型的资产,以达到最优的投资效果这里的资产可以是股票债券现金商品房。

资产投资模型是什么

CAPM模型的优点在于,它考虑了证券和整个市场之间的相互关系,并提供了一种有效的方法来考量风险和收益之间的平衡CAPM模型是一种用于计算资产预期收益率的模型,可以帮助投资者评估投资组合和个别证券的合理价格该模型被广泛应用于金融领域,但也存在一定的局限性,例如无法完全解释市场异常收益等现象。

2APT的起源由罗斯在1976年提出,实际上也是有关资本资产定价的模型3两者的假设条件不同1CAPM的假设条件投资者希望财富越多愈好,效用是财富的函数,财富又是投资收益率的函数,因此可以认为效用为收益率的函数投资者能事先知道投资收益率的概率分布为正态分布投资风险用投资收益率。

资本资产定价模型CAPM的假设条件主要包括以下几点1 投资者是理性的,并且严格按照马科维茨证券组合理论进行分散投资2 市场是完全有效的,即市场上 是完全对称的,每个投资者都可以无成本地获得所有信息3 不存在交易成本和税收,这意味着投资者在买卖证券时不需要支付任何费用4 投资。

资产资本定价模型Capital Asset Pricing Model, 简称CAPM是一种用于计算资本市场上资产预期收益率的经典模型CAPM 假设资产收益率受市场和其他因素的影响,其核心思想是用市场的总体风险来衡量资产风险和预期收益率之间的关系在CAPM理论中,公式中的ke即为资产的预期收益率首先,计算ke 的CAPM公式为。

CAPM模型是资本资产定价模型CAPM模型是一种用于描述资产回报与风险之间关系的金融模型它主要用于确定投资者投资于某一资产时应该期望获得的回报率,以及如何根据资产的风险因素来确定投资成本CAPM模型的核心假设是市场是有效的,并且投资者都是理性的,他们的投资行为只受到资产的风险和预期收益的影响该。

如果β系数小于1,则表明资产波动程度与市场波动程度相比为低应用CAPM模型,可以计算出资产i的预期收益率,它与市场风险因素的有关程度CAPM模型为投资者提供了一种标准化的投资评估方法,用于判断各种资产的风险和收益水平,对投资决策和资产组合管理具有重要意义。

转载请注明:玄武区利伟真钢材销售部 » 投资学堂 » 资产投资模型(投资模型是什么意思)

版权声明

本文仅代表作者观点,不代表B5编程立场。

本文系作者授权发表,未经许可,不得转载。