问世观点:2014年,中国境外投资总量第一次超出外资引入,被称为中国企业“走出去”的元年。随着中国经济进入新常态,中国对外投资预计在未来10年仍然处在10%以上的快速增长的通道,中国企业大规模“走出去”将成为不可阻挡的趋势。

目前中国企业境外投资的热点国家和行业有哪些?在跨境交易各个流程中,中国企业经常会出现哪些问题?并购境外上市公司需要进行哪些准备?

在日前由中伦律师事务所举办的“中国上市公司海外并购论坛”上,中伦律师事务所高级国际顾问吕立山(Robert Lewis)向与会者分享了《“一带一路”国别投资法律实务:给中国企业的建议》,以下内容是根据其演讲内容编辑整理:

“三点观察、三项挑战、三条建议”

中国企业在“走出去”的时候会碰到哪些问题?交割前有哪些能够完成签约和进行整合的环节?

根据我们的统计和境外律师事务所 来源,我们发现基本上有10%的中国企业进入签约环节,而90%是没有达到这一环节,这远远差于国际标准。根据我们的经验,如果有一个比较明晰的计划、一个战略计划和一个比较到位的市场调研,应该说90%的企业都可以完成交易和签约。

为什么到目前中国企业还会很多失败的案例?这需要从不同角度分析一下。

建议一:构建清晰投资策略,确定潜在收购目标

第一个观察是,我们现在都在谈“一带一路”,这涉及到东南亚、中东、东欧以及西非等地区。但是最近10多年,中国企业对外投资对象国有哪些?我们利用了美国两家智库搜集到了相关信息,大体上是中国企业在境外投资的一些分析,包括全球的每一个行业。

排名第一的是美国,这对我来说是挺吃惊的,因为我觉得美国比较复杂,中国企业应该先走进发展中国家,但实际上中国企业投资的国家中,排第一的是美国,并且存在于各个行业中。

第二是澳大利亚,第三是加拿大,加拿大主要以能源为主,之后是巴西和印度尼西亚,印尼在交通上投资较多。

排第六的是英国,英国比较特殊,因为起初我觉得在英国的投资应该是以金融业为主,实际上是房地产排第一,能源第二,金融排第三,中国企业在英国的投资领域是比较广泛的。

第七是哈萨克斯坦,以农业为主。第八是俄罗斯,以能源投资为主。第九是尼日利亚,以交通、房地产投资为主。第十是沙特阿拉伯,中东主要是能源投资这一块,其他产业投资非常均衡。

从这些可以看到中国企业投资了哪些国家,都投到了什么行业,可以分析这些企业在这个行业是否有前景。

由此产生的第一个挑战是:许多中国企业仅做出高度概括的对外投资决定,对潜在收购目标或收购策略却没有清晰地考量。

我们的第一个建议是,构建清晰的投资策略,有条不紊地确定潜在收购目标。换言之,必须有一个比较清楚的计划,比较收购或整合之后会带来什么利益。

建议二:利用外部智囊团,增强国际投资项目团队能力

第二个观察是,根据外国商业机构和专业人员的观察,在海外投资时中国企业存在哪些常见问题?根据西门子国际并购事业部经理鲁克斯博士此前的观察,中国收购方在并购境外企业中不同阶段常见的问题包括:战略不完善、不一致;随机挑选,缺乏科学性;联络人不对;未进行尽职调查或尽职调查不全面;综合商务评估机制不完善;仅关注低价格而忽视价值;没有出售方保证/补偿承诺条款;未经整合,“各自为政”。

比如我在洛杉矶约了几个朋友,他们给我介绍谁,我就跟谁谈。这很像当初我和夫人谈恋爱的过程,但我觉得谈恋爱应该也需要一种缘分。这就是随机挑选,缺乏科学性。又比如联络人不对。管理者最好不要先跟管理者谈,要先跟股东谈等等。

如果中国企业走出去,没有注意这些细节问题会造成什么后果呢?

首先是不能很好的自我保护,这些流程都是为了保护买方。10年前,马云和我同在中国企业家年会上演讲,他一直讲收购雅虎中国股权这个案例,一直在数落律师,当时在座的企业家一直在鼓掌。

我应该说什么呢?我觉得应该给马云一个回复。他觉得买方很简单,合同文本没有必要,你把这么厚的合同文本扔掉,卖方肯定乐意,为什么?因为每一个条款都是保护买方的,有很多中国企业没有完全理解整个流程。中国企业“走出去”是“买”,而不是“卖”,所以要了解这个自我保护的流程。

其次,如果没有完全理解这些步骤,没有完全利用这些流程,交易对方对你也会缺乏信任。我所接触的所有外国律师朋友都说,中国企业来投资,一定会有一个中国底价。为什么?就是因为缺乏信任,收购之后不知道有什么计划。如果完全去利用这些流程,应该可以让对方充满信任。

最近,对五个地区做了调查,北美、拉丁美、北欧、非洲撒哈拉以南和东南亚。我们在每一个东道国都做了调研,我们问他们,你们认为中国企业到你们这投资的时候有什么优势?有什么弱点?犯了什么错误?哪方面做的比较好?

东道主国家交易对方对中国企业的观察,有以下五点:

1、交易团队没有决策者。

2、谈判进展缓慢,中间间隔过长。

3、交易团队不熟悉国际交易结构。

4、中国企业并不总是尊重当地的环境法律。

5、中国企业依靠中国工人,不雇佣相当数量的当地人。

这是一个被调查的东南亚国家说的,中国比他们国家强多了,但他们还是要在这些方面进行批评,为什么呢?中国有太多中小企业去当地投资,在进行谈判的时候,他们觉得有一点沟通不顺。这些都是因为不懂国际管理。

由此引发的挑战二是:中国的许多项目团队在国际交易谈判中经验不足,并且未预先充分考虑目标市场与社会影响。

建议是:增强中国企业国际投资项目团队的能力。采取的措施有两点:第一点是搜集信息;第二是提供实务性跨学科培训,可以利用有国际投资项目企业和丰富经验的外部智囊团,加强内部团队的能力。与了解中国企业和国际交易的外部交易顾问的协调,这是很重要的一点。

建议三:收购目标为上市公司,提前做好筹备工作

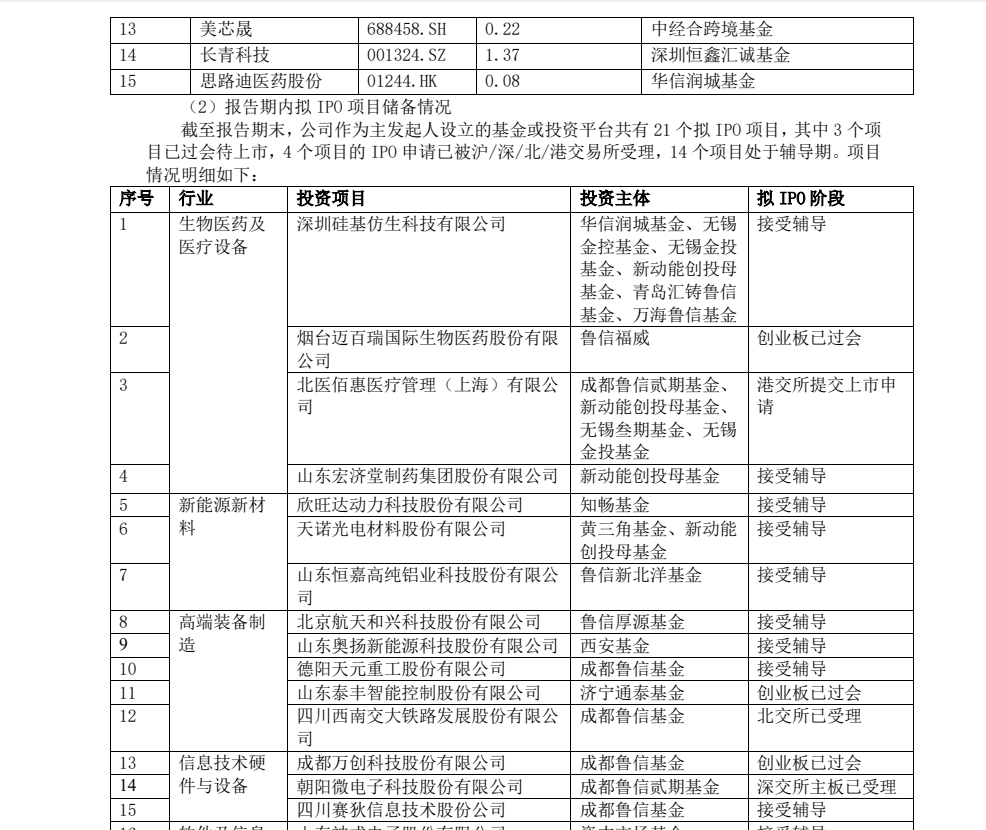

第三个观察是,目前的一个热点趋势是,在世界其他地区收购中等规模的境外上市公司,私有化,然后在中国大陆、中国香港或新加坡重新上市。这里面流程比较复杂,要多多关注。

这带来的挑战三是:许多中国企业不熟悉相关交易结构和复杂流程,因此当地交易对方可能对完成交易没有足够信心。

我们的建议三是,对于涉及收购目标为上市公司的更复杂交易,必须提前做好各方面筹备工作。

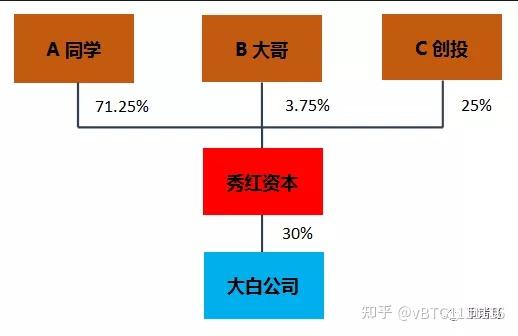

具体包括:预先组织具有丰富经验的内外部项目组;提前准备全面的交易思路;准备和执行针对主要股东的接触和谈判的战略方案;提前安排收购融资(债务和资本);预先提供更加透明 ,用于收购架构和收购后计划;让专业顾问和决策者参与到关键谈判中。

总体的原则是什么?必须学习成功走出去的中国企业经验,利用好外部智囊团,符合国际上的管理。

作为中伦律师事务所一名具有国际背景的律师,我介绍一下我们是怎么参与项目的,应该说每一个跨境交易都是分成三段的。

第一段是我们中国所涉及到的因素,第二段是跨境交易流程的管理,比如文件制作和谈判等等,第三段是东道国所涉及到的因素。

因为我对国外比较了解,而且跟外国律师沟通时没有什么障碍,可以选择最合适的合作方式,所以很多项目客户都希望我成为一个总协调人,而外方客户也担心会跟中国企业产生沟通的误会,他们对此也很愿意。

客观而言,当前中国企业“走出去”仍处在起步阶段,企业普遍缺乏国际化视野,在制定和实施海外投资战略方面缺乏经验,对国际投资的游戏规则和国际市场风云变幻的认知还远远不够。

正是因为对境外投资的风险预估不足,对投资目的国的宏观环境缺乏了解,对项目发展前景评估不准,盲目决策、草率决策,往往导致经营亏损乃至失败。

常言道,“兵马未动,粮草先行”。在企业管理层做出决策之前,需要有更多耐心,不能急功近利,更不能为了“走出去”而“走出去”,应当客观评估自身条件、能力,并充分依托相关专业机构,对投资目标国的市场、法律、劳工等等做出充分研究,尤其对于立志于“走出去”的中小民营企业来说,必须好好补上风险防范这一课。

以上内容来源于问世订阅号:wenshizixun,欢迎关注我们,收获更多精彩内容!

转载请注明:玄武区利伟真钢材销售部 » 投资学堂 » 江苏华睿投资管理有限公司(江苏华睿投资管理有限公司是国企吗)

版权声明

本文仅代表作者观点,不代表B5编程立场。

本文系作者授权发表,未经许可,不得转载。